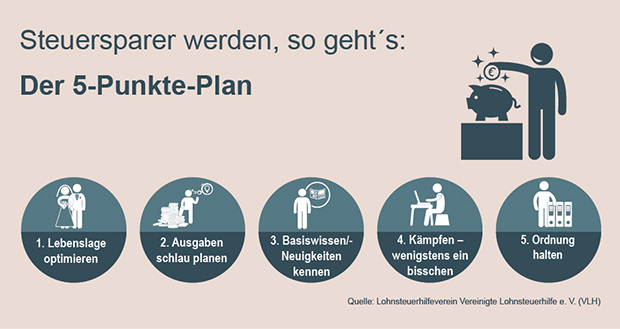

Vom Steuerzahler zum Steuersparer: Der 5-Punkte-Plan

27.10.2015 — Online-Redaktion Verlag Dashöfer. Quelle: Vereinigte Lohnsteuerhilfe e.V..

Quelle: VLH

Quelle: VLH1. Lebenslage optimieren – rechtzeitig!

So unromantisch es klingt: Heiraten ist der Steuertipp Nummer 1 für Paare, die sich ein gemeinsames Leben aufbauen wollen. Das gilt auch für eingetragene Lebenspartnerschaften, denn diese sind seit 2013 der Ehe gleichgestellt.

Ob eingetragene Lebenspartner oder Eheleute: Beide profitieren vom sogenannten Ehegattensplitting. Steuern spart dabei vor allem das Paar, bei dem ein Partner viel und der andere eher wenig verdient. Übrigens: Paare, die noch bis zum 31. Dezember Eltern werden, sparen für das ganze Jahr beim Soli und der Kirchensteuer.

2. Ausgaben schlau planen

Es gibt absetzbare Kosten, die man nicht beeinflussen kann. Dazu gehören zum Beispiel Fahrtkosten: Wer täglich zur Arbeit fährt, der kann über die sogenannte Pendlerpauschale mindestens einen Teil seiner Kosten geltend machen.

Im deutschen Steuerrecht existieren aber auch planbare Ausgaben. Hier lohnt sich in vielen Fällen ein schlaues Timing. Zu den typischen Kosten, die sich planen lassen, gehören folgende:

- Außergewöhnliche Belastungen wie Arztkosten, Zuzahlungen für Medikamente, Pflege- und Pflegeheimkosten für die eigenen Eltern, Unterhaltskosten und Ähnliches. Solche Ausgaben können Sie nur dann von der Steuer absetzen, wenn diese die Grenze der „zumutbaren Belastungen“ überschreiten. Diese Grenze richtet sich nach Ihrem Einkommen, Familienstand und der Anzahl Ihrer Kinder. Daher ist es gut, die eigene Belastungsgrenze zu kennen, um sich gezielt steuerliche Vorteile zu sichern. Sollten bei Ihnen beispielsweise in einem Jahr bereits Krankheitskosten von 2.000 Euro anfallen und Ihre Grenze der zumutbaren Belastungen liegt bei 2.100 Euro, können Sie schon mit dem Kauf einer neuen Brille diese Grenze überschreiten. Dann erst können Sie Ihre außergewöhnlichen Belastungen, welche die zumutbare Eigenbelastung übersteigen, von der Steuer absetzen.

- Handwerkerkosten und Baumaßnahmen für selbstgenutzte Immobilien. 20 Prozent des Arbeitslohns auf der Rechnung sind absetzbar, und zwar bis zu einer Höhe von 1.200 Euro pro Jahr. Je nach Umfang der Baumaßnahmen kann es sich steuerlich lohnen, die Ausgaben über den Jahreswechsel zu verteilen: Der neue Fußboden beispielsweise im Dezember, die Malerarbeiten im Januar – dann können Sie in beiden Jahren die Steuervorteile nutzen.

3. Basiswissen aneignen und Neuigkeiten beachten

Zu den wichtigsten und gleichzeitig einfachsten Regeln für Steuersparer zählt, dass bestimmte Rechnungen ausschließlich per Überweisung bezahlt werden. Wer Handwerker, Kinderbetreuer oder Reinigungskräfte bar ausbezahlt, geht beim Finanzamt leer aus. Steuerlich absetzbar sind nur Kosten, die auch per Kontobewegung nachgewiesen werden können.

Wer zudem folgende steuerliche Fachbegriffe versteht, verfügt über ein brauchbares Steuer-Basiswissen und kann dementsprechend gezielt Steuervorteile nutzen:

- Werbungskosten sind unbegrenzt absetzbar. Dazu zählen alle beruflichen Ausgaben wie Fortbildungen, Dienstreisen, Arbeitsmittel, Fahrtkosten zur Arbeit usw.

- Freibeträge bringen einem Steuervorteile, ohne dass man einzelne Kosten nachweisen muss. Dazu gehört u.a. der Behinderten-Pauschbetrag, der Kinderfreibetrag oder der Übungsleiterfreibetrag.

- Sonderausgaben wie zum Beispiel Unterhaltszahlungen oder Vorsorgeaufwendungen sowie außergewöhnliche Belastungen wie beispielsweise Krankheits- oder Pflegekosten gehören ebenfalls in das Lexikon des Steuer-Basiswissens.

Noch mehr Steuern sparen kann, wer sich im Steuerrecht jedes Jahr aufs Neue auf dem Laufenden hält. Dazu gehört, unter anderem folgende Fragen beantworten zu können: Welche Kosten sind absetzbar geworden, welche sind es nicht mehr? Gibt es geänderte Vorgehensweisen oder neue Zielgruppen? Wurden Freibeträge angehoben oder gesenkt?

4. Kämpfen – wenigstens ein bisschen

Steuerbescheide sind nicht immer richtig. Da hilft nur ein Einspruch. Dieser ist in der Regel kostenlos und muss schriftlich binnen eines Monats beim Finanzamt eingehen. Jährlich legen mehrere Millionen Bundesbürger Einspruch gegen ihren Steuerbescheid ein – und die Mehrzahl hat damit Erfolg.

Sollte das Finanzamt nach der erneuten Prüfung des Steuerbescheids weiterhin bei seiner Ansicht bleiben, hilft nur der Gang vors Finanzgericht. Oder der Steuerzahler akzeptiert die Argumentation des Finanzamts. Das ist laut VLH eine Abwägungsfrage: Wie viel kann der Steuerzahler gewinnen? Und wie hoch sind im Gegenzug die möglichen Kosten eines Verfahrens?

5. Ordnung halten

Nur Kosten, die man belegen kann – also mit Quittungen oder auch Kontonachweisen – sind steuerlich absetzbar. Aus Sicht der VLH-Experten wird Ordnung von vielen Steuerzahlenden unterschätzt.

Ein Mindestmaß an Ordnung wäre bereits mit einem handelsüblichen Schuhkarton gewährleistet. Legen Sie einfach alle Quittungen und Rechnungen über das Jahr der Reihe nach ab und holen Sie diese für die Steuererklärung wieder heraus. Das hilft nicht nur denen, die ihre Steuererklärung selbst machen. Auch ein Steuerprofi freut sich über eine vollständige Zettelwirtschaft.

X

X