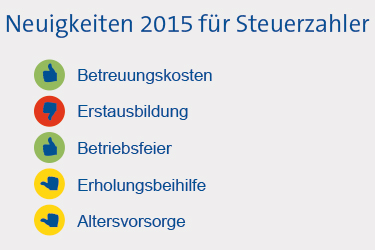

Fünf wichtige Änderungen für Steuerzahler 2015

27.01.2015 — Online-Redaktion Verlag Dashöfer. Quelle: Vereinigte Lohnsteuerhilfe e.V..

Quelle: Vereinigte Lohnsteuerhilfe e.V.

- Mehr Flexibilität bei Betreuungskosten

Bis zu 600 Euro pro Jahr kann der Arbeitgeber einem Mitarbeiter für Kinderbetreuung zuschießen. Auf diese Leistung muss vom Arbeitnehmer keine Einkommensteuer gezahlt werden. Das gab es 2014 noch gar nicht. Leider geht das nicht pauschal für alle Arten von Betreuung. Voraussetzung ist nämlich, dass der Mitarbeiter im Betrieb unabkömmlich ist, während sein Kind betreut werden muss. Ist das Kind 14 Jahre und jünger, kommt der neue Freibetrag von 600 Euro infrage. Zahlt der Arbeitgeber mehr als 600 Euro pro Jahr und Mitarbeiter, werden die Mehraufwendungen für den Steuerzahler steuerpflichtig.

Die Steuerexperten von der VLH bewerten die neuen Regeln bei den Betreuungskosten positiv. "Es ist ein Schritt in Richtung Familienfreundlichkeit", sagt Christina Georgiadis, Pressesprecherin der VLH. Es käme zwar voraussichtlich nicht die Mehrheit der Steuerzahlenden in den Genuss des Vorteils, so Georgiadis. Aber es werde für den einen oder anderen Steuerzahler etwas bringen. Beispiel: Beide Eltern sind für einen wichtigen Termin beim Arbeitgeber unabkömmlich. Das gemeinsame Kind ist aber erkrankt und kann nicht in die Schule. Also muss ein Kindermädchen einspringen. Die Kosten dafür trägt der Arbeitgeber, weil er im Gegenzug nicht auf die wertvollen Mitarbeiter verzichten muss. "Beide, Arbeitnehmer und Arbeitgeber, werden flexibler und profitieren", so Georgiadis.

- Erstausbildung genauer definiert

Das waren noch Zeiten, als ein angehender Medizinstudierender schnell noch in den Sommerferien einen Lehrgang zum Rettungssanitäter abschloss und dann sein Studium als Kosten für eine Zweitausbildung später voll von der Steuer absetzen konnte. Doch diese Zeiten sind vorbei. Eine Erstausbildung, das hat der Gesetzgeber für 2015 festgelegt, muss mindestens zwölf Monate dauern und mit einer Prüfung abgeschlossen werden. "Berücksichtigt man, dass der Gesetzgeber ursprünglich eine wesentlich längere Ausbildungsdauer vorgesehen hatte, hält sich diese Verschlechterung noch in Grenzen", sagt Christina Georgiadis.

Bislang sei es vor allem für angehende Studierende ein beliebter Steuerspar-Tipp gewesen, vor dem Studium noch eine kurze Ausbildung zu machen. So dauere eine Ausbildung zum Rettungssanitäter beispielsweise nur wenige Monate. Im Gegenzug konnte der Arbeitnehmer während der eigentlichen Ausbildung – z. B. nach dem Studium – die gesamten Kosten über mehrere Jahre von der Einkommensteuer absetzen. Das geht auch weiterhin, allerdings bei einer mindestens einjährigen Erstausbildung wie z. B. zum Altenpflegehelfer oder Tontechniker.

- Betriebsfeier jetzt entspannter

Betriebsfeiern gehören in Deutschland zur unternehmerischen Kultur. Ab diesem Jahr hat der Gesetzgeber die Kostenfrage etwas einfacher gemacht. Die bislang gültige Freigrenze von 110 Euro ist zu einem Freibetrag geworden. Überstiegen die Kosten für die Feier pro Mitarbeitendem die 110 Euro, mussten die Angestellten die für die Betriebsfeier gedachten Aufwendungen von ihrem Einkommen versteuern. Ab jetzt ist es so, dass nur der Betrag, der über den 110 Euro liegt, wie Einkommen versteuert werden muss.

- Erholungsbeihilfe gestrafft

Besonders für Familien interessant sind Zuschüsse des Arbeitgebers zum Zwecke der Erholung. 156 Euro kann jeder Mitarbeiter einmal jährlich beziehen. Der Arbeitgeber kann den Zuschuss pauschal versteuern, sodass für den Arbeitnehmer keine Steuern anfallen. Für den Ehepartner kann der Arbeitgeber 104 Euro zuschießen und für jedes Kind 52 Euro. Ab diesem Jahr reicht es als Nachweis, wenn die Erholungsbeihilfen in zeitlichem Zusammenhang mit einem Urlaub des Arbeitnehmers gezahlt werden.

Bislang sei die Lage umstritten gewesen, so VLH-Sprecherin Christina Georgiadis. Der Bundesfinanzhof argumentierte, dass der Arbeitgeber die Verwendung der Erholungsbeihilfen durch den Arbeitnehmer zu Erholungszwecken zu überwachen hat. Die Finanzämter verlangten lediglich die zeitnahe Zahlung mit einem Urlaub des Arbeitnehmers. "Mit der neuen Regelung ist zwar kein Steuervorteil gewonnen, aber etwas Bürokratie bleibt dem Steuerzahler immerhin erspart", so Georgiadis.

- Luxus-Bonus bei Altersvorsorge

Wer zahlt mehr als 20.000 Euro pro Jahr für die Altersvorsorge? „Die wenigsten angestellt Beschäftigten erzielen einen so hohen Verdienst, dass die Rentenbeiträge diese Höhen erreichen“, so die VLH-Pressesprecherin Christina Georgiadis. Wer so viel in die Rentenkasse zahle, könne jedoch ab 2015 noch mehr Geld absetzen, und zwar unter dem steuerlichen Fachbegriff der Altersvorsorgeaufwendung. Der Höchstbetrag ist nämlich von bislang 20.000 auf 22.172 Euro gestiegen.

X

X